今週は何といっても、日銀の黒田総裁最後の会見で何が語られるか注目されました。

YCC(イールドカーブコントロール)の修正および撤廃となれば大きく円が買われる可能性があったからです。

YCC(イールドカーブコントロール)破綻が刻一刻と近づいていると多くの市場参加者が見ている中、黒田総裁最後の会見となりました。

結果は・・・

YCCの追加修正は見送りとなり、ドルが買われる展開となりました。

このドル買いにより、ドル円・ポンド円・ユーロ円で指標フィボナッチが発動し、私が運営する戦略部屋では62名の利確を生み利確祭りとなりました。

次回の金融政策決定会合は4月27日~28日と先となるため、黒田総裁のYCC追加修正を予想する市場参加者も多かったですが持ち越しとなりました。

いずれYCCの追加修正に踏み切ることが予想されていますので、次回の金融政策決定会合もしくは6月にもと、早くも次回のYCCの追加修正を予想する記事も出始めています。

果たして植田新体制となっても「黒田バズーカ」を搭載したまま金融緩和を継続していくのか?

「植田ライフル」もしくは「植田ピストル」程度の金融緩和の枠組み見直しに動くのか注目していきます。

そして、同日の22時30分に米雇用統計の指標がありました。

結果、非農業部門雇用者数は予想20.7万人に対し結果31万1000人増加と市場予想を上回る伸びとなり雇用の堅調さを示しました。

その反面、平均時給が予想を下回り、失業率上昇、賃金の前月比伸び率鈍化と労働市場において軟化しつつある兆候も確認できました。

この結果を受け、FRBがFOMCの利上げ幅を0.5%ポイントに拡大するという観測が後退したことにより、ドルが売られ、この日2回目の指標フィボナッチ発動となりました。

戦略部屋では、この2つの指標フィボナッチが重なる「ダブル指標フィボ」に対しリアル解説を行い、本日2度目の100pips越え多数の利確祭りを開催することが出来ました。

今週は何といっても、3月14日に発表される消費者物価指数(CPI)が極めて重要です。

物価指数が上昇すれば、FRBがFOMCの利上げ幅を0.5%ポイントの憶測が加速。

物価指数が下降すれば、更に利上げ幅を0.5%ポイントに拡大するという観測が更に後退しドルが売られる展開となります。

来週はユーロ圏でECB理事会の指標が16日22時15分にあるなど、ドル円のみならずユーロにおいても大きく動く可能性があります。

戦略部屋では冷静に分析していきたいとおもいます。

先週は、「週足の週足の三尊の動きを作り始めるか!?」という場面から始まっています。

今週はどのような動きを見せたか、週足が閉じましたので、週足から順番に分析し、エントリー地点まで探っていきたいと思います。

私”ちりつも”が作り上げた、超シンプルトレード方法である『ちりつも流FX』のトレード分析方法を使用し、

FXとは?などと考えているFXトレード初心者の方にもわかりやすく解説していきます。

ご不明な点がございましたら、TwitterへのDMやこのブログの記事の一番下にあるコメント欄に、ご質問をお願いします。

ドル円(2023年3月12日)FXトレード初心者にも分かるテクニカル分析

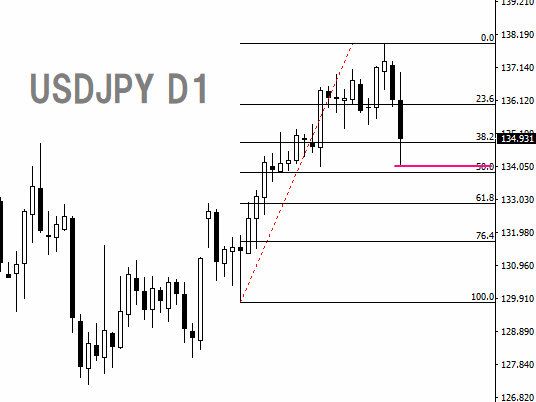

下図はドル円週足です。

週足の高値・安値にフィボナッチを当て、調整度合いを測っています。

先週、最低限欲しい38.2%にタッチし、今週は更に調整を深くかけてくるか注目されましたが、若干ヒゲで調整度合いを深めるが、終わってみれば先週を上回る陰線を作り、レートを下げてきています。

形的には、より三尊のシルエットが濃くなってきています。

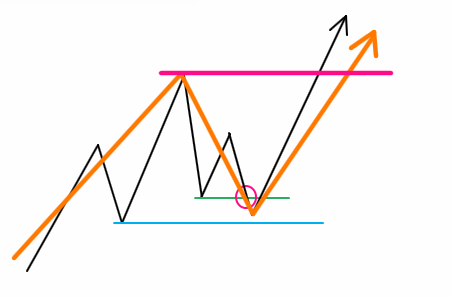

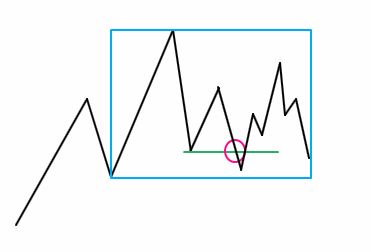

では、今週も三尊の3タイプの中から、切り上げタイプの三尊について解説します。

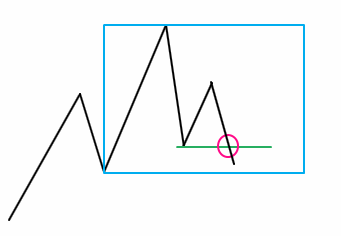

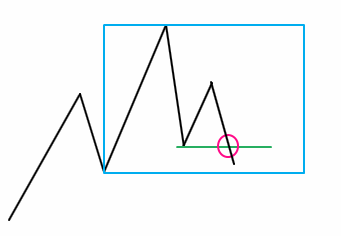

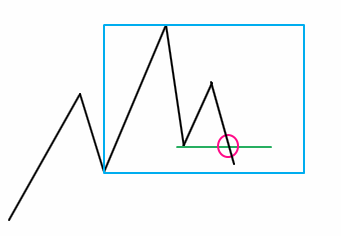

切り上げタイプとは、上図の真ん中のタイプの三尊で、青い水平線を抜けず安値が切りあがっている三尊です。

この三尊は一番危険な三尊で、私が運営してきたFXの塾では、三尊ではなく、三尊もどきであると解説してきました。

では、切り上げタイプ三尊を紐解いていきましょう!

トレーダー心理として、ショート戦略を考える場合、なるべく高値で買い、安値で売るという戦略を立てたいと考えます。

切り上げタイプの三尊の特徴として、アクションが現れるのが、ピンク丸と青丸です。

ピンク丸は、一度下降してきたが再度上昇⇒その時に作った安値を割る動きのアクションが発生した場所です。

この場所で売るトレーダーがいます。

そして、青丸の部分です。

この位置は安値を下抜けしトレンド転換のブレイクでエントリーを仕掛けています。

この2つには大きな違いがあります。

ピンク丸で起こったアクションは、調整が若干深くなっただけにすぎません。

青い水平線を下抜けできていないため、トレンド転換していません。

そのため目線は上方向に残った状況でピンク丸でショートエントリーして一気に置いて行かれています。

この動きの波形を単純に表すと・・・

オレンジの波形になります。

単なる上昇ダウ中に起こった調整の動きでしかないことが分かります。

高値・安値の中を動く青いボックス内の動きで、トレンドを変える訳でも、継続するわけでもない、短期の動きにすぎません。

また、緑の水平線の動きを短期下降ダウと呼び、現在見ている時間軸よりも下位足の動きを表しています。

「チャートは下位足から作られる。」

この事を理解していないトレーダーは少なくありません。

チャートは下位足の動きが、上位足に伝わりチャートを形成しています。

下位足の小さな動きが、最終的には月足を形成するフラクタル構造でチャートが作られているという基本中の基本を理解しておかなければいけません。

「そんなこと分かっているよ!」

というトレーダーも多いでしょうが、私は過去に250名ほどのトレーダーさんと、ほぼマンツーマンで関わり、202名の”勝てるトレーダー”を育ててきました。

この中で、この「チャートは下位足から作られる。」という当たり前のことを、きちんと理解しトレードしている方は一人もいませんでした。

250名の方全てがお馬鹿さんであるなら話は簡単ですが、政治家の卵、弁護士、医師、教員など多方面で活躍されている方も多く、元塾生さんの名誉のためにも、決しておバカ集団ではなかった事だけは言っておきます。

私が運営する戦略部屋では、この「チャートは下位足から作られる。」という動きに対して口うるさく詳細に解説しています。

そして、この動きを観察および解説し、ブレイクで取りやすい場面、ブレイクだと難しい場面、調整終了の初動から取れる場面などを分析から前もって分かるということを解説しています。

この解説により、多くの利確祭りを実現してきました。

この図の青いボックス内は短期の動きとなります。

このボックス内の短期の動きの”トレンド”が上位足に伝わることをご存じでしょうか?

この図が1時間だとすると、下位足は15分~1分となります。

短期の誤記の観察は主に一つ下の足を観察します。

更に下位足の短期の動きを観察し、より勝率高く取る方法もありますが、戦略部屋でもまだ公開していません。

超短期足分析と言う方法があるのですが、この方法を教えると、小さな動きを分析できるようになるため、エントリー場所が多数見えるようになり、FX分析を理解していない方に教えると危険すぎるため公開に至っていません。

戦略部屋で私が公開する戦略は、この超短期分析も事前に行い、安全な場所とあらかじめ把握したうえで、分析をお出ししています。

そのためあってか、2022年10月から現在に至るまで無敗を継続できています。

超短期足分析の方法は、単純に超短期足を分析すればよいのではなく、どのように現在のチャートが作られてきたのかを、私が考案した「設計図」を用いて分析します。

「設計図」については、戦略部屋で徐々に公開しています。

より繊細に詳細な分析がしたい方は、是非戦略部屋にご入室ください。

更に超短期足に使用する設計図は、通常の設計図とは異なり、私が「設計図は予想・予測ではなく必然の動き」と解説してきた本当の理由が分かるほど、設計図通りに動いてくれます。

設計図については戦略部屋で公開し始めていますが、

「恐ろしい位に反応する。」

「引いた通りにチャートが動いているようだ。」

「負ける気がしない。」

という感想をいただいています。

戦略部屋でも一部しか公開していない設計図で、利確を生み出しています。

分析力を目の当たりにしたい方は、是非戦略部屋にご入室ください。

戦略部屋は完全な無料の空間です。

詳しい入室方法は、このブログの最後の方にありますので、是非ご覧ください。

脱線しまくりですいません(^_^;)

この青いボックスの中は短期の動きと言い”治外法権”です。

このボックス内であれば、上昇ダウ・下降ダウをいくら作っても、トレンドを変える、継続させることはありません。

このような動きをしても、チャートに何の影響も与えません。

ただ、この動きの中をちゃんと分析できるようになると、トレードに有利に働くようになります。

私は頻繁に上昇・下降の動きに対して、ちりつも波動という分析方法を多用します。

これは、短期の動きに対しても同様に分析しています。

ちりつも波動において、最初の上昇ダウ・下降ダウの動きに対し、1.618倍伸びる動きを特に観察しており、

ちりつも波動3波が1.618倍伸びることで、そちらの方向にトレンドが発生していると分析し、次の5波を取りに行けるか?トレンド転換が近いのでは?といった分析につなげています。

短期の動きにおいて、最初の下降ダウが1.618倍伸びることは早々ありませんが、ある倍数以上伸びることで、そちら側にトレンドが発生しやすくなる倍率があります。

これは、元塾生さんとの秘密保持契約書で守られている倍率なため公開できませんが、各時間軸および各通貨ペアで、この倍率が細かく分類分けされています。

戦略部屋でも公開していない内容となりますが、この短期上昇ダウ・下降ダウの動きの倍率を、下位足・更に下位足の倍率に照らし合わせ観察し、勝率が高い事前動が発生しているか?トレンド転換する倍率を示しているか?を分析しています。

この図では、短期下降ダウが全く伸びていません。

その後、青い水平線の高値を上抜けしています。

つまり下降方向にトレンドを発生することなく、下降の否定である動きが青い水平線を上抜けすることで出ています。

この場合、下降ダウが伸びない環境からの下降否定の高値上抜けという事から、買いが集まりやすい形となっています。

上昇ダウ中の短期下降ダウから否定の短期上昇ダウは、調整終了の合図として買いが集まりやすく、この動きで短期上昇ダウにトレンドが発生してしまうと、多くの例でトレンド継続の動きが作られます。

となると、三尊の初動を取りに行ったピンク丸でエントリーした場所は、とても危険な位置でエントリーしたことになります。

もちろん、このまま青いボックスを下抜けしトレンド転換することもありますが、トレーダーのエントリー地点とはギャンブル性を極力なくした位置であるべきと考えていますので、抜ける!抜けるのでは?と自分勝手なトレードになってしまうエントリー地点となります。

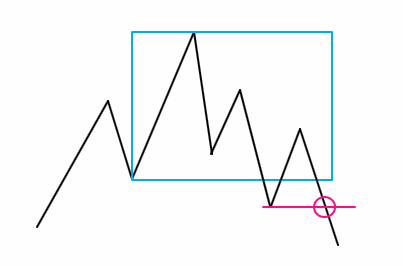

では、続いていボックスを下抜けした地点からのエントリーについて解説します。

この位置です。

この位置でのエントリーは単なるトレンド転換のブレイクに過ぎません。

トレンド転換での、ちりつも波動は1波の動きとなります。

この、ちりつも波動1波がどこまで伸びるかを予想・予測する分析方法はなく、抜いてすぐ反発する確定買いの動きが起こることも大変多くの例で確認されます。

抜けたのでお仕事終了ということで上昇してしまう”確定買い”ですが、この動きは、目標の安値を抜けたことで利確が重なることで起こります。

また、この安値を損切地点と考えいたトレーダーの損切注文も重なり、抜けた瞬間に戻される動きを作ることがあります。

そのため、1波確定のブレイクで入ることは危険を伴います。

私は事前に下位足の分析を怠らないため、初動の1波から入れるかどうか判断しブレイクから取りに行くことも多くありますが、分析力が育っていない間は、トレンド転換のブレイクでは取りに行かないことが身のためです。

では、どの動きから取りに行くか?

おススメのエントリー地点はピンクの水平線下抜けからです。

トレンド転換した動きを緑の波形で表現しています。

まず、青いボックスを下抜けし1波が発生⇒調整2波⇒ピンクの水平線を下抜けし下降ダウ&下降三波確定

の動きとなっています。

3波は1波の1.618倍伸びてくることがありますので、伸びるか分かりにくい1波を取りに行くよりも、ギャンブル性を少なくすることが出来ます。

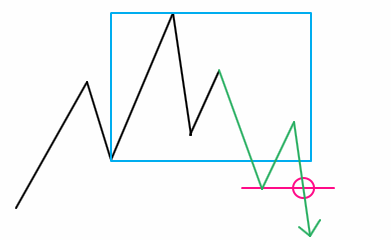

そして!

この形を波形として表すと・・・

ピンクの波形になります。

この形分かりますか?

青いボックスの中は短期の動きのため波形カウントされません。

そのため、抜けた動きまでが波形としてカウントされ、作られた形は・・・

三尊天井です!

安値切り上げタイプの三尊が、三尊もどきである理由がこれで分かったと思います。

切り上げタイプの三尊は、三尊を作る前の動きであり、三尊ではないと私は考えています。

三尊が伸びる理由は、

・トレンド転換後に安値を更に抜く下降ダウによって売りが集まる

・下降3波が確定することによって売りが集まる

・三尊のネックラインを抜けることによって「三尊が作られた!」という事から売りが集まる

このような理由があるから三尊は伸びやすい形となるんです。

一番危険な三尊(切り上げタイプの三尊)とは、三尊を形成する前の動きでエントリーしてしまう三尊もどきである。

これが、私が経験から導き出した答えです。

くれぐれも注意してください。

来週は、三尊最終章を解説します。

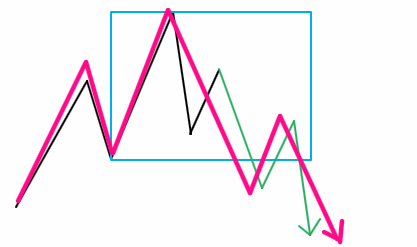

週足では、既にトレンド転換を終え、週足の大きな三尊天井のシルエットが見えてきています。

週足でのエントリー地点は、下降ダウ&下降三波確定&三尊確定の位置であるピンク丸です。

引き続き観察していきましょう!

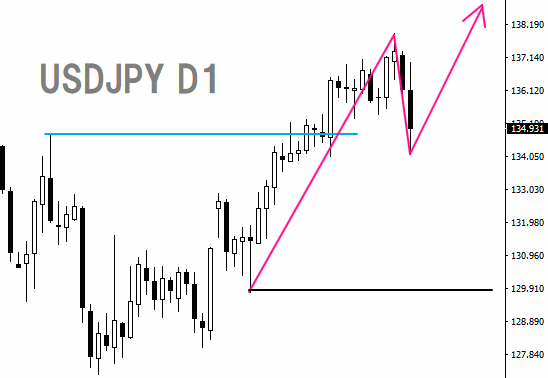

ドル円 日足

下図はドル円日足です。

日足の高値・安値にフィボナッチを当て、調整度合いを測っています。

50%弱の調整と調整条件は満たしてきました。

日足は青い水平線を上抜けしトレンド転換方向⇧を向いています。

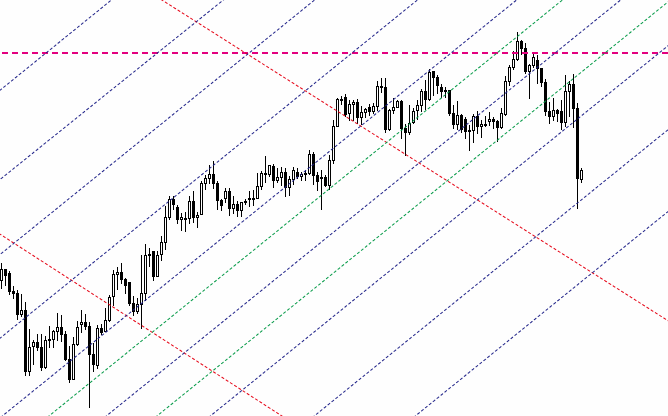

日足の設計図を俯瞰で見たチャート図です。

設計図とは?

私が独自で考案した分析方法で、チャートは繰り返すという言葉が本当かどうかを検証した結果得られた分析方法です。

上昇斜めライン・下降斜めライン・上昇ライン rise line ライズライン・落ちるライン fall line フォールライン・切り替えライン switch line スイッチライン・フラットライン・足場ライン・トライン・水平線を使い、現在作られているチャートの動きを分析する方法です。

この設計図に関しては、私が運営する戦略部屋では徐々に公開し始めています。

私は、この設計図を分析の最終形態と位置づけています。

完璧に完成を迎えたのが約8年くらい前で、この設計図を基にトレードを組み立て、トレードを行ってきました。

この設計図の上昇斜めラインは2021年の10月から、下降斜めラインは2022年の12月から引いています。

つまり、2022年12月から設計図のダイスが現れ、この中を綺麗に動いてきたのがドル円の日足です。

ダイスとは?

上昇斜めラインと下降斜めラインがクロスすることで出来る四角形のことを言います。

更に詳細なディテールダイスというダイスもあり、ダイスの中の動きから、次のダイスに入った時に、どのような動きをしやすいか?などを分析することが出来ます。

設計図には下記の章があり、全て分類分けしています。

・最初の1本の章(4パターン)

・波動チャネルの章

・ダイスの章

・ディテール ダイスの章

・設計図の評価方法

・反発の章

・剥がれの章

・抵抗回数の章

・ロールリバーサルの章

・波動の切れ目との関係の章

・波動ラインの章

・rise line ライズラインの章

・rise line ライズラインの章 発展

・fall line フォールライン

・fall line フォールライン 発展

・switch line スイッチラインの章

・switch line スイッチラインの章 発展

・トリプルクロスの章

・戻り売りの章

・押し目買いの章

・200日移動平均線の章

・上位足と下位足のクロスラインの章

・上位足と下位足のトリプルクロスの章

・買い場の形の章

・売り場の形の章

・設計図の注意点

このような章に分かれており、今後私が運営する戦略部屋で公開していく予定です。

さわりの「最初の1本の章(4パターン)」を軽く解説します。

上昇斜めラインと下降斜めラインの引き方は4パターンあり、最初の1本がとても大切です。

全く反応しない線だと修正を掛けられますが、ある程度反応してしまう線を引けてしまうと、その後も引き続けてしまい、全く効果がない設計図を基に分析をしてしまいます。

この最初の1本の章で解説しているのは、この1本目の引き方です。

この1本目の引き方には、ルールがあります。

このルールについては、戦略部屋で公開していきますが、このルールには4種類あり、この4種類の線から評価し、線を使い分けます。

例えば、上昇斜めラインは1のルール、下降斜めラインは3のルールだとした場合、ダイスの種類も変わってきます。

これは、ダイスの章で解説する内容となりますので省きますが、ルール4×4からダイスが分けられ、現在作られてきたチャートがどのような動きをしやすいか?などが分かりやすくなります。

戦略部屋では、まだ4パターンの最初の1本について解説していないため、多くの戦略部屋のメンバーが、ああでもない、こうでもないと斜めラインを引き試しているようです。

ラインには評価基準があり、上昇・下降どちらの評価も正しくないと、ダイス自体の正確性を欠き、全く意味の持たない設計図となってしまいます。

設計図は建物を建てるために使われます。

少しのズレが設計ミスとなってしまいます。

私の設計図も緻密なルールが守られ引くことが出来ます。

まだ、勝手に設計図は引かないほうが良いと説明していますが、

変な癖や、勝手なルールが作り出されないことを祈っています。

先ほど挙げた章は、この設計図が完成した8年くらい前から変わっていません。

それほど、ルールが明確化された分析方法です。

最初の1本の引き方+設計図の評価方法

によって、ダイスの種類が決まり、どのような特徴を持った設計図なのかある程度理解しながら、トレードを組み立てることができます。

この設計図は、指標において大きく動いた場合も、綺麗に反応することが多く、とても驚かれています。

「設計図は予想・予測ツールではなく、必然の動きを観察する図」

これは私の言葉ですが、設計図は必然の動きをあらかじめ、分析から導き出しておくための分析方法です。

設計図は徐々に戦略部屋で公開していきます。

では、分析に戻ります。

上図にある太いピンクの破線ですが、この線は2022年の11月頃から引きはじめ、このライン付近に帯状の抵抗があることを解説してきました。

「この線はいずれ調整時に振れてくる可能性があるので消さないように」という解説もしてきました。

ブログ、動画においても、この線を下抜けしても、常に表示してきた破線となります。

日足では、このラインに触れ小さな下降を作っています。

ロウソク足では一時抜けてきてたので、上昇が強くなるか?と期待していましたが、結局実体を残すことはできず、ヒゲで跳ね返されています。

このような抵抗されるラインは計算から導き出されるものなのですが、現在このようなラインは3つの通貨ペアで確認できています。

このドル円のラインに次ぐ抵抗が強くなるラインがポンドドルに現れています。

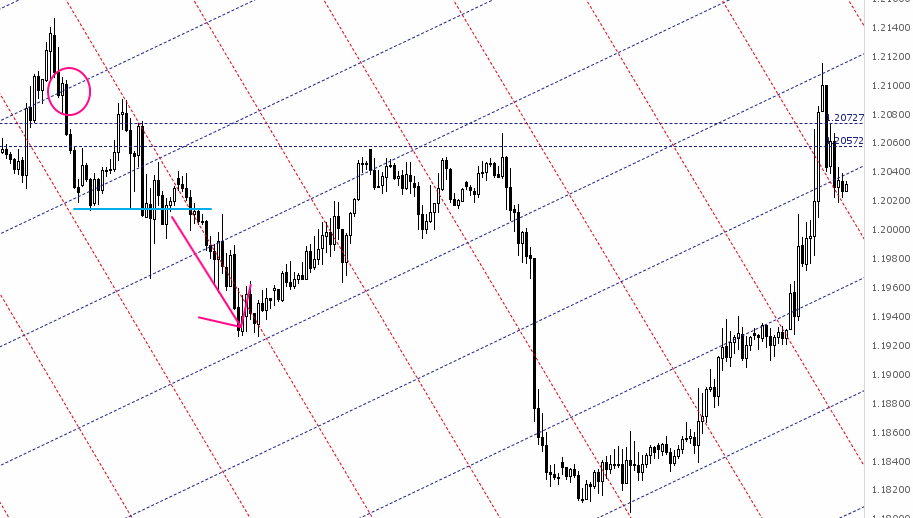

ポンドドル1時間です。

ピンク丸の時期から戦略部屋では公開してきた抵抗帯です。

この抵抗帯から下抜けした動きで利確祭りになっています。

その後、このラインからの剥がれの動きが確認できた、青い水平線の下抜けからも利確祭りを開催することが出来ています。

現在、このラインを上抜けし、上昇が強くなる!と期待していましたが、次の剥がれの動きが出せず、抵抗帯の下に戻されています。

ポンドドル4時間です。

1時間では抜けていますが、4時間では長い上ヒゲで戻されていることが分かります。

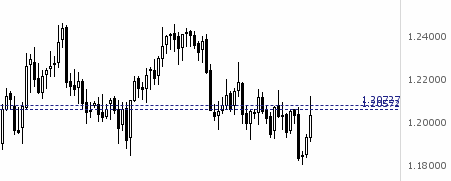

ポンドドル日足です。

日足では実体すら触れた状態を残すことが出来ず、とても長い上ヒゲを作り抵抗されています。

私は、ヒゲをとても気にするトレーダーです。

このヒゲを甘く見ているトレーダーは非常に多いですが、ヒゲに注目するようになってから、勝率および利確までの時給が良くなりました。

このヒゲについても戦略部屋では詳しく解説しています。

戦略部屋で勝てているトレーダーは、皆さんこのヒゲがある場合エントリーをしません。

ポンドドル日足です。

この場面だけでも、ヒゲによる抵抗の動きから、下降が繰り返されています。

このヒゲが作られている理由などは、別の機会に詳しくブログで解説します。

このように、抵抗される場所というものは、きちんと存在します。

また、このような抵抗帯を時間軸ごとに観察することで、どの時間軸が意識されている通貨ペアなのか分かるようになります。

ポンドドルは、1時間・4時間で抜けたが、日足では抜けないという分析から、日足に根拠が作られている可能性が高い通貨ペアだという事が分かります。

となれば、日足よりも下位足の分析ではなく、日足の反発されやすい高値・安値はトレードは控えよう。

日足の安値を下位足の1時間・4時間が抜けるようならエントリーしてみようかな?

といったトレードを組み立てることが出来ます。

さらに、この分析に設計図を取り入れ詳細な分析から、エントリーできる”形”からトレードをしていくことが出来ます。

現在ドル円では、このような抵抗されやすい帯状の抵抗がある場所付近でチャートを作っています。

日足は青い水平線を上抜けし、矢印の方向⇧を向いています。

黒い水平線の安値を抜くまでは、日足の方向が上を向いており、ピンクの波形のように、現在の日足の高値を上抜けすると、上昇ダウ&上昇3波確定となるため、ロング勢が集まってくる形となっています。

ドル円は日足がチャートを作っているという事は、以前から解説してきました。

日足の上昇3波確定もしくは、日足の調整終了の初動が出るようならロングで入ってみようと考えています。

それでは、下位足4時間から、調整終了の合図がなる初動の動きを取りに行けるか分析していきます。

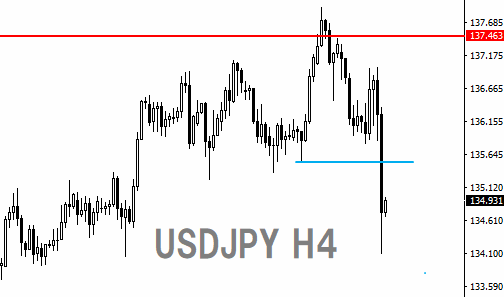

ドル円 4時間足

下図はドル円4時間足です。

4時間足では青い水平線の4時間安値をロウソク足実体下抜けをしたことで、トレンド転換方向⇩を向いています。

このトレンド転換を作った大きな陰線は米雇用統計の指標により作られた陰線です。

このような指標による動きは、私独自の分析補法である15分足・1時間足の指標フィボナッチという分析方法から安全なトレードを組み立てることが出来ます。

この指標フィボナッチ分析は2022年の10月に公開し、それ以降数々の指標の動きから勝利をおさめ、現在無敗を続けています。

この動きからも、戦略部屋では利確祭りとなり、多くの100pips越えのプレイヤーが誕生しています。

私は人と一緒というのが、たまらなく嫌いです。

みんなが持っている物を欲しがる人は多いですが、みんなが持っているとかダサい・・・、みんなが持っているものなんか持ちたくない・・・・

と子供のころから考える子でした。

ひねくれものと言えばそれまでですが、「人と同じことをしたら自分のための人生ではない」というテーマの作文を小学校4年生の時に書き、都の作文コンクールで受賞したことがありました。

この時は大人から評価され受賞することが出来ましたが、この評価とは裏腹に、人と同じ事をしない人間に対して世間の評価はとても厳しく、それを人は反抗や反発と呼び、度々非難されてきました。

このような異端な性格の私でも、FXトレードを始めた当初は、ハウツー本を読み、ウェブでの情報を読み漁り、このような事をすべてやれるようになると、金持ちになれる!

と浮足立っていましたが。

ただ、毎月の収支がプラスでも、なかなか資金が増えていかず、どうしてなんだろう・・・・と悩んでいました。

その時に・・・

「本に書いてある事をやっているのに資金は減らないけど、大きく増えない・・・」

「FXは買う人が多ければ上昇し、売る人が多ければ下降する、つまり多数決だよな~?」

「もしかして、みんなやっていない!?もしくは使いこなせていない!?」

「この本に書かれている情報でやっているトレーダーは勝てていない!?」

「もともと異端児を貫いて来て、ここにきてハウツー本に頼るとは・・・」

「だったら、独自の分析を作り上げよう!」

この、きっかけが私のFXトレードを大きく変えました。

今では、202名の勝てるトレーダーを育て上げ、現在では戦略部屋から

「今月は月収の5倍稼げています。」

「都内の一戸建ての頭金を半年で稼げました!」

「今までFXで大損していたマイナスがなくなり、今月からはプラスになってきました。」

など、どんどん勝てるトレーダーを出せるまでになりました。

異端も捨てたものじゃないな~と今では、異端として生きてきた自分を誇らしく思えることもあります。

この異端な性格から、数多くの分析方法や、マインド育成法、私独自の資金管理法が生み出されました。

これらの方法は、本やウェブ上のどこを探しても載っていません。

今後、この異端情報を更にお届けしていきたいと思います。

先週末は、この異端な私から誕生した指標フィボナッチの分析方法から沢山の利確報告が届き、多くの戦略部屋のメンバーが利確祭りを経験されました。

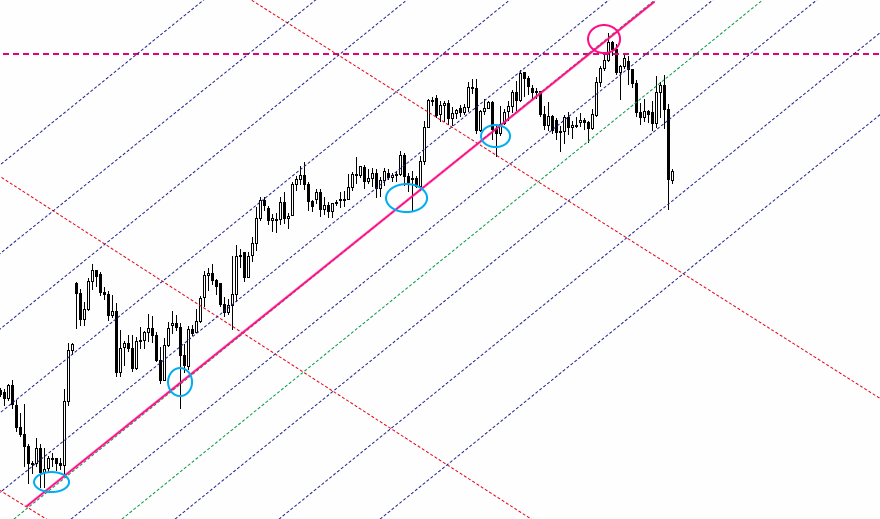

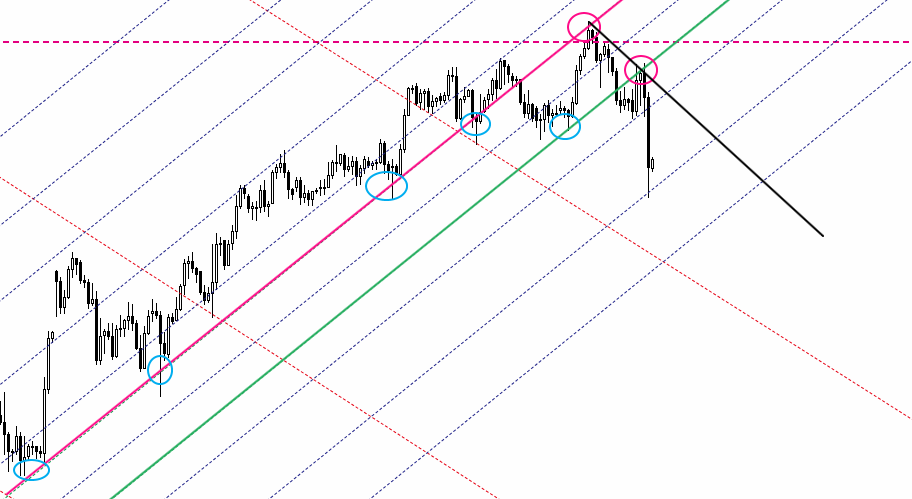

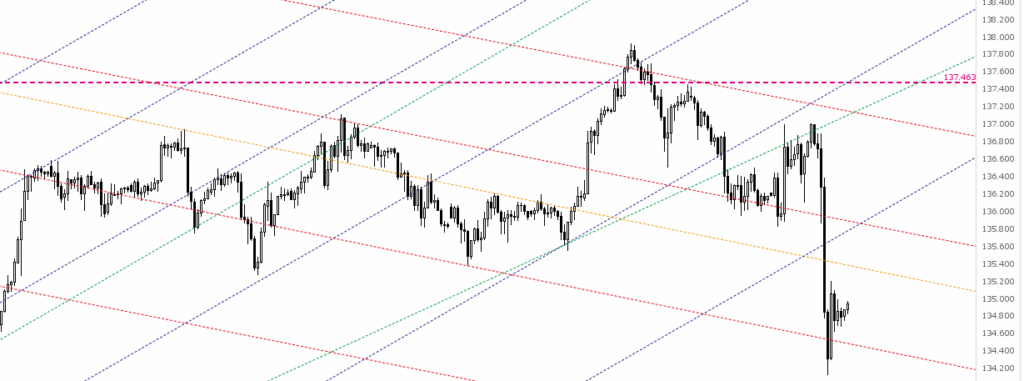

現在引いている4時間足の設計図です。

青いラインは上昇斜めライン、赤は下降斜めラインです。

緑の破線はrise line(ライズライン)といい、上昇斜めラインのサポート的役割を担っています。

このライズラインは上昇を加速するために使うラインですが、このラインでサポレジ転換していることが分かります。

このような動きを作るラインをswitch line(スイッチライン)と言い、ライズラインでのサポレジを行う事で、調整もしくはトレンド転換の動きのトリガーとなる事があります。

ライズラインからスイッチラインに変わってしまうと、そのrise line(ライズライン)の賞味期限が切れます。

この賞味期限切れを繰り返す後に、下降を強め、トレンド転換の動きに発展します。

一番左のライズラインでは、青丸で上昇の加速に使われてきました。

しかし、上部のピンク丸ではサポレジの動きを作っています。

この時点で私の中では、トレンド転換が近いかな?と分析しています。

この頃から、戦略部屋ではショート戦略を出しはじめ、4時間足で明らかな入り口があることを解説していました。

そして、このようなスイッチラインを作ったきっかけとなったライズラインが次のスイッチラインを作ることも良くあります。

緑のライズラインが発生しましたが、その後このライズラインはすぐにスイッチラインに変わり下降しています。

黒いラインは、まだ公開していないfall line(フォールライン)の発展ラインです。

このラインも今後使ってくる可能性があります。

このように、設計図を使いながら分析をし、必然の動きが作られているかどうか観察しながらトレードを組み立てています。

現在、大きく下降したため、調整のフェーズにありません。

下位足に落とし、更に深い場所を探っていきます。

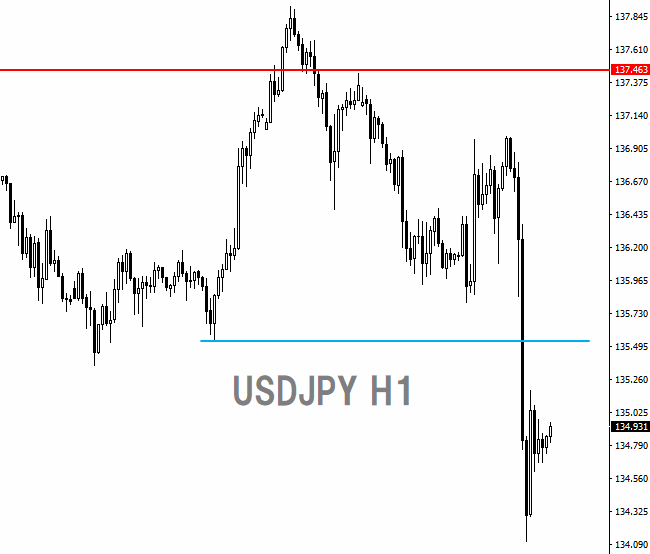

ドル円 1時間足

下図はドル円1時間足です。

1時間では青い水平線の安値を下抜けし、トレンド転換方向⇩を向いています。

先ほど解説した4時間と同じ高値・安値を使ってきています。

2つの時間軸の動きが重なっていますので、安値下抜けや高値上抜けは上位足である4時間足が根拠を握っています。

1時間が抜けエントリーしたら、結局ヒゲで跳ね返され4時間では長いヒゲに、そして損切・・・

どの時間軸に根拠がある高値・安値かを分析で知ることは非常に重要です。

戦略部屋では毎日このような時間軸の根拠を示し、トレードに役立ててもらっています。

1時間足でも調整としては浅く、このまま下降1波が伸び続けるか?それとも調整を深くかけてきて、安値を抜く下降ダウ&下降3波を作るか?といった環境です。

4時間・1時間が⇩を向いており、日足は⇧を向き調整50%弱の状況となっています。

日足的には調整終了から上昇してきてもおかしくありません。

日足では調整終了から上昇し現在の日足の高値を上抜けすると、

日足の上昇3波確定+固いと解説してきた抵抗帯の上抜け

となりエントリーとしては最高の買い場となります。

4時間・1時間で調整38.2%から、下降ダウ&下降三波確定となると、売りやすい場面が訪れます。

日足の調整度合いが50%弱の位置と、不利な位置でのショートとなりますが、週足としては⇩を向き三尊の形を作り始めています。

日足の調整が50%弱と、調整としてはまだ浅い位置なので、4時間・1時間の3波確定確定ならショートで入ってみようと思っています。

ドル円1時間の設計図です。

とても綺麗に反応していることが分かります。

この設計図は最近引いたものではなく、以前から引いてきた設計図なので驚きますね。

私は、どうしてこのように設計図に反応するのかを知っていますが、これは皆さんがたくさん設計図を引いていくと必然的に分かってきます。

なので、ここで解説することは控えます。

楽しみにしていてください。

この設計図は恐らくFX界のみならず、仮想通貨、株などにも利用できる分析方法であり、最終形態であると勝手に思っています(^_^;)

ドル円では15分の指標フィボナッチから多くの戦略部屋のメンバーが利確を経験し、大利確祭りとなりました。

指標フィボナッチについては、本日アップするYouTube動画で解説します。

今週のブログは以上となります。

戦略部屋&波動チャネル部屋への入室方法

戦略部屋は”無料”の空間です。

戦略部屋のメンバーからサブスクなどの月謝のようなものや、手法を販売したりなど、お金が発生することのない空間です。

無料ではありますが、私が200名以上の勝てるトレーダーを育ててきたノウハウが詰まった部屋となっています。

勝てるトレーダーを目指しているのであれば、是非ご入室ください。

戦略部屋では、チャートの高値・安値が違う、レートが違うということを避けるため、チャートをヒロセ通商さんに固定しています。

「ヒロセ通商」の口座をまだお持ちでない方は,下記リンクより内容をお読みいただきお進みください。

優先的に「戦略部屋&波動チャネル部屋」にご入室いただけます。

更に、「オンライン初心者講習」にもご参加いただけます。

※詳しくは下記「オンライン講習開講しています!」をご覧ください。

下記リンク先を内容をお読みになりお進みください。

オンライン講習開講しています!

戦略部屋では、希望者を募集し、オンライン講習を行っております。

条件:波動チャネル部屋に入室しているメンバー限定

※波動チャネル部屋への入室方法は下記リンクをご覧ください。

費用:無料

人数:5名程度

時間:1~2時間程度

曜日:不定期、週2回程度

・FXを始めてみたいけど何をしたらよいのか分からない。

・FXを始めたけど勝てない。

・分析方法が分からない。

という方は、是非「オンライン講習」にご参加ください。

トレンド天気予報について

トレンド天気予報の動画ですが、早朝にバタバタと動く用事が出来てしまったため、しばらくお休みします。

すいません。

また、私のトレード方法を詳しくお知りになりたい方は

ちりつも流FXとは?をご覧ください。

下記リンクよりご覧いただけます。

- 目線の固定⇒目線の固定ページへ

- ちりつも流ダウ理論⇒ちりつも流ダウ理論紹介ページへ

- 時間軸⇒時間軸ページへ

- 水平線⇒水平線ページへ

- 平行チャネル⇒平行チャネルページへ